Как отразить в 6-НДФЛ отпускные

- НДФЛ с отпускных выплат в 2024 году: что нужно знать

- Общие правила: как заполнять расчёт

- В каких разделах расчёта показывать отпускные и удержанный НДФЛ

- Как показать в расчёте отпускные и удержанный НДФЛ

- Пример: как отразить отпускные в расчёте за II квартал

- Перерасчёт отпускных: как показать в 6-НДФЛ доплату

- Переходящий отпуск: как показать в 6-НДФЛ

Отпускные, которые работодатель фактически перечислил сотруднику, и суммы удержанного с них НДФЛ нужно включить в расчёт 6-НДФЛ. С I квартала 2024 года организации и ИП, которые выплачивают доход работникам, сдают расчёт по новой форме. Рассказываем, как показать отпускные в обновлённом отчёте 6-НДФЛ.

НДФЛ с отпускных выплат в 2024 году: что нужно знать

Дата фактического получения отпускных — день, когда их выплатили. Налог удерживайте с отпускных на дату их выплаты сотруднику.

Основание — подп. 1 п. 1 ст. 223, п. 3, 4 ст. 226 НК РФ.

Напомним, что с начала 2024 года НДФЛ уплачивают по новым срокам, в том числе и с отпускных.

Покажем на примере:

Петров А.В. получил отпускные 10 июня — в период с 1 по 22 июня. Перечислить налог с отпускных нужно не позднее 28 июня.

Казакова Т. Г. получила отпускные 25 июня — в период с 23 по 30 июня. Перечислить налог с отпускных нужно не позднее 5 июля.

При переходящем отпуске удерживайте и уплачивайте налог по общим правилам.

Если платите компенсацию за неиспользованный отпуск при увольнении — с неё тоже удержите и перечислите НДФЛ. Неважно, с чем связано прекращение трудовых отношений: по собственному желанию работника, из-за оргштатных мероприятий, по инициативе работодателя или по соглашению сторон.

Общие правила: как заполнять расчёт

Приведём чек-лист по заполнению формы. Такие правила применимы ко всем видам выплат, которые включают в 6-НДФЛ, а не только к отпускным.

- Заполняйте расчёт по форме из приказа ФНС России от 19.09.2023 № ЕД-7-11/649@. Порядок заполнения отчёта смотрите в этом же приказе.

- Данные для расчёта берите из регистров по налогу на доходы физических лиц.

Основание — п. 1 ст. 230 НК РФ, п. 3 Порядка заполнения.

- По каждому ОКТМО заполните отдельный расчёт. То есть, если у компании есть обособленное подразделение, которое находится в другом городе, нужно подготовить два отчёта: по головному предприятию и по обособке.

Основание — п. 2 ст. 230 НК РФ.

- Заполните такое количество страниц расчёта, сколько нужно, чтобы показать все данные за отчётный период. Пронумеруйте каждую страницу в форме по порядку — от 001 и до последней.

Основание — п. 17 Порядка заполнения.

- Заполните все суммовые показатели расчёта. Если нет значения — укажите «0».

Основание — п. 12 Порядка заполнения.

- Поля с суммовыми показателями заполняйте нарастающим итогом. Исключение составляют только строки: 021–026, 031–036, 161–166, 191–196. Также это правило не касается данных в Приложении о суммах дохода и налога физлица.

Основание — п. 4, 24, 26 Порядка заполнения.

- Заполните Титульный лист формы, Раздел 1 и Раздел 2. Раздел 1 заполните по каждому КБК. Раздел 2 заполните по каждой ставке НДФЛ.

- Справки о доходах заполняйте только для годового отчёта.

Основание — п. 27, 29 Порядка заполнения, письмо ФНС России от 06.04.2021 № БС-4-11/4577@.

- Суммы налога округляйте до целых рублей. Доходы и вычеты отражайте с копейками.

- Если заполняете электронный отчёт — используйте формат из приказа ФНС России от 19.09.2023 № ЕД-7-11/649@. Электронный отчёт подпишите усиленной квалифицированной электронной подписью.

Налоговые агенты подают в ИФНС:

- Бумажный расчёт — если в отчётном периоде выплачивали доходы не более 10 физлицам.

- Электронный отчёт — если в отчётном периоде выплачивали доходы более 10 физлицам.

Основание — п. 2 ст. 230 НК РФ, письма ФНС России от 11.06.2024 № БС-2-11/8717@, от 15.11.2019 № БС-4-11/23242@, п. 16 Порядка заполнения.

В каких разделах расчёта показывать отпускные и удержанный НДФЛ

В Разделе 1 покажите НДФЛ, который удержали с отпускных в отчётном периоде и возвращённый налог в этом же периоде.

Основание — п. 25 Порядка заполнения.

В Разделе 2 покажите суммы отпускных и удержанный с них НДФЛ.

Основание — п. 28 Порядка заполнения.

В справке о доходах и суммах налога физлица покажите суммы отпускных и удержанного с них НДФЛ. Это касается только годовой формы расчёта.

Основание — раздел V Порядка заполнения.

Удобная онлайн-отчётностьСдавайте отчётность во все госорганы через удобный web-сервис «Онлайн-Спринтер»

Как показать в расчёте отпускные и удержанный НДФЛ

Включайте в отчёт только суммы отпускных, которые по факту уже перечислили сотрудникам. Суммы отпускных, которые начислили, но фактически ещё не выплатили, не показывайте в форме.

Основание — подп. 1 п. 1 ст. 223, п 3, 4 ст. 226 НК РФ.

Сведения об отпускных укажите в расчёте в том периоде, в котором их выплатили.

Пример. Сотрудник ООО «Сервис» идёт в отпуск в январе 2025 года. Отпускные он получит в декабре 2024 года. Выплаченные отпускные нужно включить в расчёт за 2024 год — в 6-НДФЛ того года, когда их фактически выплатили.

Выплаченные отпускные и удержанный НДФЛ покажите в расчёте в таком порядке:

| Строки | Вносим данные |

|---|---|

| Раздел 1 | |

| 020 | Общая сумма налога, которую удержали с начала года по отчётную дату. Сюда включают и налог с выплаченных отпускных |

| 021–026 | Суммы удержанного с отпускных налога по срокам перечисления. Всего в отчётном квартале шесть сроков перечисления |

| 030 | Если возвращали налог, который удержали с отпускных выплат, — общая сумма возвратов по налогу |

| 031–036 | Если возвращали налог, который удержали с отпускных выплат, — суммы возвратов по налогу по срокам перечисления в отчётном квартале |

| Раздел 2 | |

| 100 | Ставка налога — 13% или 15% |

| 105 | КБК налога |

| 110 | Итоговое количество физических лиц, которым вы с 1 января по последнее число отчётного периода выплатили облагаемый налогом доход. В это количество включают и тех, кто получил отпускные |

| 120 | Общая сумма дохода, которую выплатили сотрудникам в отчётном периоде. Сюда включают и выплаченные отпускные |

| 130 | Сумма вычетов по налогу |

| 131 | Налоговая база (строка 120 минус строка 130) |

| 140 | Налог, который рассчитали за период с 1 января по последнее число отчётного периода. Сюда входит и налог с выплаченных отпускных |

| 160 | Налог, который удержали с 1 января по последнее число отчётного периода. Сюда включают и удержанный налог с выплаченных отпускных |

| 161–166 | Налог, который удержали за последние три месяца в отчётном периоде, разнесённый по соответствующим периодам удержания. Сюда включают и удержанный налог с выплаченных отпускных |

Пример: как отразить отпускные в расчёте за II квартал

Петров А.В. получил отпускные 20 мая 2024 года — 20 000 руб. Удержали НДФЛ — 2 600 руб. (20 мая 2024 года). Налог уплатили 28 мая 2024 года.

Севлюков И.Р. получил отпускные 10 июня 2024 года — 30 000 руб. Удержали НДФЛ — 3 900 руб. (10 июня 2024 года). Налог уплатили 28 июня 2024 года.

Налоговые вычеты сотрудникам не положены.

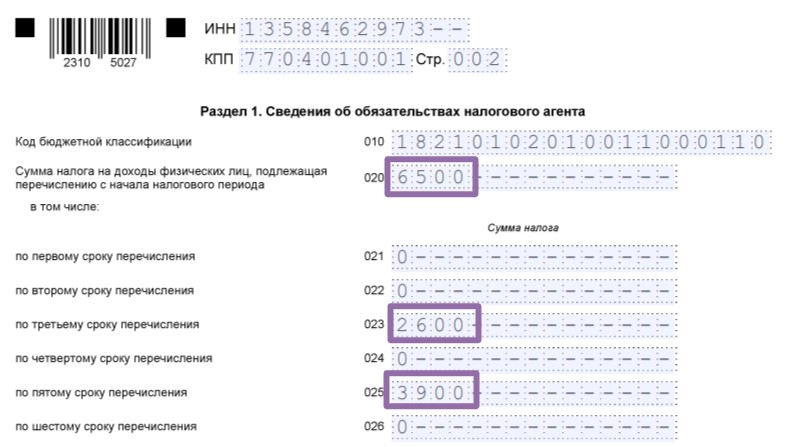

В Разделе 1 расчёта сведения по НДФЛ с выплаченных отпускных будут выглядеть так:

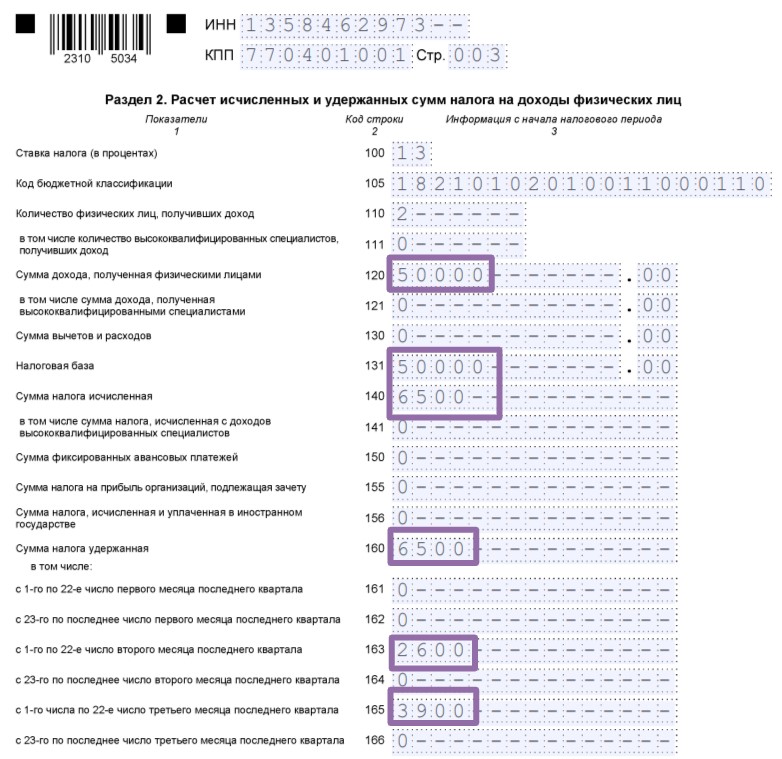

В Разделе 2 расчёта сведения по отпускным будут выглядеть так:

Перерасчёт отпускных: как показать в 6-НДФЛ доплату

Доплату отпускных покажите в итоговых суммах в Разделе 2 формы. При заполнении раздела придерживайтесь общего порядка.

Доплату нужно указать в том отчётном периоде, в котором её перечислили.

Основание — подп. 1 п. 1 ст. 223, п 3, 4 ст. 226 НК РФ.

Пример. Сотрудник ООО «Сервис» с 1 июня ушёл в отпуск. Работодатель выплатил ему отпускные в мае — 20 000 руб. НДФЛ с отпускных — 2 600 руб. В июне бухгалтерия обнаружила, что исчислила сотруднику отпускные с ошибкой. Выяснилось, что нужно доплатить отпускные в размере 5 000 руб. (НДФЛ — 650 руб.). Сумма доплаты и удержанный налог включаются в расчёт за II квартал. Поэтому подавать уточнёнку не нужно.

Переходящий отпуск: как показать в 6-НДФЛ

Если сотрудник уходит в отпуск в одном месяце, а возвращается в следующем, — отпускные в расчёте показывайте в общем порядке. Доход у сотрудника признаётся на день выплаты отпускных.

Основание — подп. 1 п. 1 ст. 223 НК РФ.

В Приложении к справке о доходах в годовом расчёте покажите отпускные по переходящему отпуску в месяце, в котором их фактически перечислили сотруднику.

Пример. Сотрудник ООО «Сервис» был в отпуске с 25 апреля по 14 мая 2024 года. Отпускные он получил в апреле. Бухгалтер укажет эти отпускные в Приложении к справке в апреле — проставит «04» в поле «Месяц».

Налог с выплаченных отпускных уплачивайте в таком порядке:

| Период, когда удержали налог с отпускных | Срок уплаты налога с отпускных |

|---|---|

| С 1 по 22 число текущего месяца | До 28 числа этого месяца (включительно) |

| С 22 числа по последний день текущего месяца | До 5 числа следующего месяца (включительно) |

| С 23 по 31 декабря | До последнего рабочего дня года (включительно) |

Основание — п. 6 ст. 226 НК РФ.

Когда начался и закончился сам отпуск, на дату уплаты налога не влияет. Важно, когда налог удержали с выплаченных отпускных.

- устанавливаемую программу «Доклайнер»;

- веб-сервис «Онлайн-Спринтер»

- встраиваемое в 1С решение «1С: Электронная отчётность».

Гибкая линейка тарифов подойдёт как организациям, так и ИП на любых режимах налогообложения.

и получайте новости первыми!