Отмена ЕНВД с 1 января 2021: как действовать в переходный период

4 декабря компания Такском провела вебинар на тему «Отмена ЕНВД с 1 января 2021 года и выбор альтернативного режима налогообложения». Эксперт компании Сергей Анисимов рассказал об истории ЕНВД, причинах его отмены и дал практические рекомендации для бизнеса, как действовать в переходный период и какую систему налогообложения выбрать. На онлайн-мероприятии присутствовало более 350 участников со всей России, в том числе из Сибири и Дальнего Востока.

Предыстория ЕНВД

Впервые единый налог на вменённый доход был введён более 20 лет назад Федеральным законом от 31 июля 1998 года № 148-ФЗ. Практика применения ЕНВД в последующие четыре года, достаточно сложные для бизнеса в экономическом плане, повлекла за собой кардинальный пересмотр подхода к взиманию единого налога, что отразилось в Федеральном законе от 24 июля 2002 года № 104-ФЗ, вступившем в силу 1 января 2003 года. Именно в таком виде налог просуществовал вплоть до конца 2020 года.

На сегодняшний день в России на ЕНВД находятся около 1,7 млн ИП и 200 тыс. юридических лиц. Отменить ЕНВД планировали с 1 января 2018 года (Федеральный закон от 29.06.2012 № 97-ФЗ). Однако затем законодатель решил перенести срок отмены ЕНВД до 1 января 2021 года (Федеральный закон 02.06.2016 № 178-ФЗ).

С чем связано решение об отмене

Окончательное решение об отмене вменённого налога было принято государством в связи с развитием реформы контрольно-кассовой техники (54-ФЗ). Благодаря онлайн-ККТ, контролировать выручку малого бизнеса стало гораздо проще: ФНС в режиме реального времени видит все доходы, получаемые малым бизнесом.

А в 2020 году часть налогоплательщиков и так потеряла право применять ЕНВД из-за введения обязательной маркировки товаров (изделий из меха, обуви и лекарств).

Продления режима не будет

Решение об отмене ЕНВД окончательное, продления сроков его применения не будет. Хотя и рассматривались различные законопроекты на эту тему, приняты они не были. Согласно письму ФНС России № СД-4-3/13544@ от 21.08.2020, с 1 января 2021 года будет произведено снятие с учёта организаций и ИП, являющихся налогоплательщиками ЕНВД. Сами налогоплательщики не должны подавать никаких заявлений в ФНС – снятие с учёта пройдёт в автоматическом режиме.

При этом налоговая декларация по ЕНВД за 4 квартал 2020 года представляется в ФНС до 20 января 2021 года, а сам налог подлежит уплате не позднее 25 января.

Что произойдёт 1 января 2021 года

1 января 2021 года одновременно при снятии с ЕНВД произойдет автоматический перевод налогоплательщиков на основную систему налогообложения. Чтобы этого избежать, тем, кто планирует выбрать другой налоговый режим, нужно заблаговременно подать заявление о выборе одного из спецрежимов. Если налогоплательщик и так выбирает ОСН, то никаких заявлений подавать не требуется.

Далее спикер разобрал, на какие налоговые режимы могут перейти налогоплательщики ЕНВД.

Варианты налоговых режимов для ИП

У индивидуальных предпринимателей больше вариантов налоговых режимов, на которые они могут перейти, чем у юридических лиц. Они могут выбрать из налога на профессиональный доход (НПД для самозанятых), упрощённой системы налогообложения (УСН «доходы» или «доходы минус расходы»), патентной системы налогообложения (ПСН) и основной системы (ОСН). При выборе можно ориентироваться на действующие ограничения по количеству сотрудников, годовому доходу, а также смотреть на ставку налога и необходимость сдачи отчётности.

| НПД для самозанятых | УСН «доходы» | УСН «доходы минус расходы» | ПСН | ОСН |

| Ограничения по кол-ву сотрудников | Без работников | Менее 100 работников | Менее 15 работников | - | |

| Ограничения по доходу | менее 2,4 млн руб. в год | Менее 150 млн руб. в год | Менее 60 млн руб. в год | - | |

| Необходимость регистрации в качестве ИП | Нет | Да | |||

| Налоговая ставка | 4% при реализации товаров (работ, услуг) физическим лицам или 6% при реализации товаров (работ, услуг) юрлицам и ИП | 6% (законами субъектов РФ ставка может быть снижена до 1%) | 15% (законами субъектов РФ ставка может быть снижена до 5%) | 6% | - Налог на доходы физических лиц по ставке 13%;

- НДС по ставке 0%, 10%, 20%;

- Налог на имущество физических лиц по ставке до 2%. |

| Налоговая база | Доход от реализации товаров (работ, услуг) за исключением доходов, полученных по трудовому договору | Доход | Доход минус расходы | Потенциально возможный доход | Доходы, уменьшенные на величину расходов |

| Наличие отчётности | Нет | Декларация | Нет | Декларация | |

| Периодичность сдачи отчётности | Нет | 1 раз в год | Нет | НДФЛ – раз в год, НДС – ежеквартально, по имуществу – ежекварт. | |

Варианты налоговых режимов для юридических лиц

Организации могут выбрать УСН или ОСН.

| УСН «доходы» | УСН «доходы минус расходы» | ОСН |

| Ограничения по количеству сотрудников | Менее 100 работников | - | |

| Ограничения по доходу | Доход менее 150 млн руб. в год | - | |

| Налоговая ставка | 6% (законами субъектов РФ ставка может быть снижена до 1%) | 15% (законами субъектов РФ ставка может быть снижена до 5%) | - Налог на прибыль организаций по ставке 20%, за исключением немногочисленных льготных категорий налогоплательщиков;

- НДС по ставке 0%, 10%, 20%;

- Налог на имущество организаций по ставке до 2,2%. |

| Налоговая база | Доход | Доход минус расходы | Доходы, уменьшенные на величину расходов |

| Наличие отчётности | Декларация | ||

| Периодичность сдачи отчётности | Раз в год | Первый квартал, полугодие, первые 9 месяцев (календарный год) | |

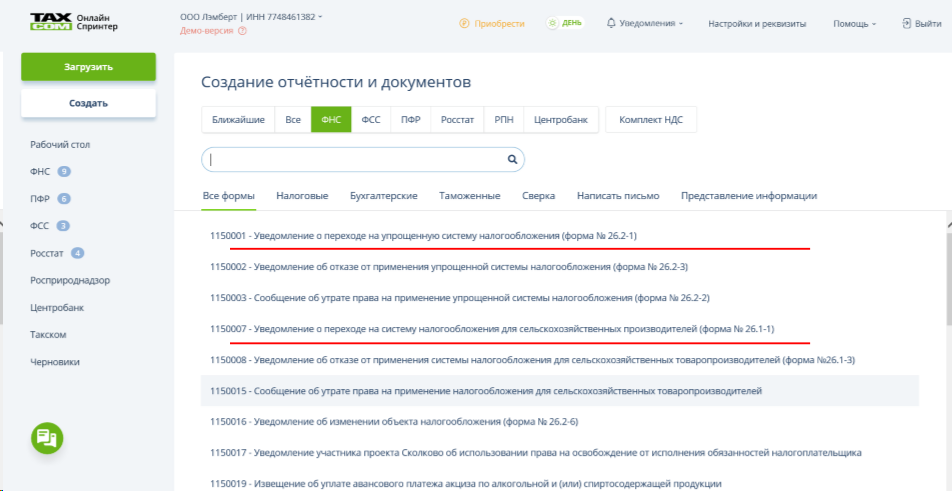

В решениях компании Такском уже реализована возможность отправки уведомлений (заявлений) о переходе на другой режим налогообложения. Организации и ИП, которые сдают отчётность через сервисы Такском, могут направить такие уведомления (заявления) по установленной форме, подписав электронной подписью. Подтвердить свой выбор электронно – самый надёжный способ. Передача документа в ФНС произойдёт мгновенно.

Особенности использования ККТ в переходный период

Если вы работаете на ЕНВД и переходите на ПСН или УСН, то у вас остаётся тот же самый фискальный накопитель. Единственное, что нужно сделать – это сменить налоговый режим в кассовом аппарате, перенастроив его. Сделать это можно как самостоятельно, посмотрев инструкцию от производителя ККТ, так и обратившись в специальную сервисную организацию.

Если вы переходите на ОСН, то необходимо заменить фискальный накопитель на срок действия 13 месяцев, перерегистрировать кассу в ФНС и сменить налоговой режим на самом аппарате. При этом старый фискальный накопитель, который был изъят из ККТ, нужно хранить в течение пяти лет.

Для ИП отменяется льгота не указывать количество и наименование товара в чеке. При применении ИП УСН, ПСН или ЕСХН с 1 февраля 2021 года необходимо указывать наименование всех товаров и их количество в кассовом чеке (ст. 7 пункт 17 закона 290-ФЗ).

Вне зависимости от налогового режима при продаже маркированных товаров в чеке нужно указывать тег маркировки 1162. Также уже сейчас при продаже подакцизных товаров их название нужно указывать в чеке. Указывать наименование товара нужно так, чтобы его можно было идентифицировать. Например, если вы продажи кроссовки разных моделей и стоимости, их нужно отразить в чеке так, чтобы эти различия были очевидны: указать марку, цвет, тип обуви, размер.

ОФД Такском гарантирует передачу кассовых чеков в ФНС, а кодов маркировки – в систему «Честный ЗНАК». Помимо этой услуги, компания предлагает ряд решений для работы с маркированным товаром: электронные подписи для регистрации в системе «Честный ЗНАК» и работы с УПД, сервис электронного документооборота для обмена УПД с контрагентами, а также услуги для маркировки «под ключ» и различное оборудование.

Обязанность сдавать бухгалтерскую отчетность в ФНС для организаций в электронном виде

Это ещё одно нововведение 2020 года. Согласно письму ФНС России от 8 октября 2020 г. № ЕА-3-26/6827@, обязанность сдавать бухгалтерскую отчетность за 2020 год в ФНС для организаций только в электронном виде возникает для:

— налогоплательщиков (плательщиков страховых взносов), среднесписочная численность работников которых за предшествующий календарный год превышает 100 человек;

— вновь созданных (в том числе при реорганизации) организаций, численность работников которых превышает 100 человек;

— налогоплательщиков (плательщиков страховых взносов), для которых такая обязанность предусмотрена частью второй НК РФ применительно к конкретному налогу (страховым взносам). В частности (пункт 5 статьи 174 НК РФ), такая обязанность предусмотрена при представлении налоговой отчетности по НДС, независимо от организационно-правовой формы плательщика и количества наемного персонала;

— крупнейших налогоплательщиков (п.3 ст. 80 НК РФ).

Что важно, это изменение коснётся и субъектов малого и среднего предпринимательства – тех, чья среднесписочная численность не более 100 человек и чей доход не превышает 800 млн руб. С 1 января 2021 года вся годовая бухгалтерская отчётность представляется в налоговые органы только в виде электронного документа через операторов ЭДО.

Если в 2020 году малые предприятия имели послабление от государства и могли сдавать бухотчётность за 2019 год в бумажном виде, то с 2021 года они должны отправлять её экземпляр только в электронном виде по ТКС.

Новая отчётность в ПФР

В 2020 году также вступил в силу закон «об электронных трудовых книжках». Законодатель ввёл обязанность сдавать отчётность в ПФР в электронном виде через оператора ЭДО. Форму СЗВ-ТД в ПФР должны отправлять все, кто имеет хотя бы одного работника. Работодатель, с численностью 25 и более лиц, представляет сведения о трудовой деятельности в форме электронного документа, подписанного усиленной квалифицированной электронной подписью. Форма отчёта утверждена постановлением Правления ПФР от 25 декабря 2019 года № 730п.

Легко сдавать бухгалтерскую, кадровую, налоговую и другие типы отчётности в госорганы можно через сервисы компании Такском:

— Моментальная отправка отчётности: на выбор ФНС, ПФР, ФСС, Росстат, ЦБ РФ.

— Проверка на ошибки и на соответствие требованиям утверждённых форматов.

— Сверка с ФНС и ПФР по расчетам и предоставленной отчетности.

— Автоматическое обновление форм и текстовые подсказки по их заполнению.

— Получение требований от госорганов с возможностью автоответов.

— Импорт отчётов из других программ без дополнительных настроек.

— Техподдержка 24/7

В тарифах для сдачи отчётности Такском предусмотрена сдача отчетности в ПФР и нового отчета СЗВ-ТД. В дополнение можно оформить рабочее место кадровика, которое включает обмен электронными документами с ПФР для отправки формы СЗВ-ТД и обмен с ФСС для отправки электронных листов нетрудоспособности.

и получайте новости первыми!