С ЕНВД на упрощёнку: разбираем плюсы и минусы УСН

4 декабря состоялся вебинар, организованный компанией Такском. Он был посвящён отмене ЕНВД и выбору альтернативного налогового режима. Упрощённая система налогообложения (УСН) – это один из режимов, на который могут перейти организации и ИП. Эксперт компании Сергей Анисимов разобрал преимущества и недостатки УСН.

УСН – более сложный налоговый режим, чем НПД или ПСН, но гораздо более простой, чем ОСНО. Недаром эту систему налогообложения назвали упрощённой. Рассмотрим критерии и ограничения для её применения.

— Доходы за год не должны превышать сумму 150 млн руб. (письмо Минфина от 25.08.2017 № 03-11-06/2/54808). Есть послабление этого ограничения до 200 млн руб., но тогда полагается и повышенная ставка налога.

— Средняя численность работников должна быть не более 100 человек за отчётный период (в это число включаются внешние совместители и работники по гражданского-правовым договорам). Это ограничение также может быть увеличено до большего числа сотрудников, но тогда и ставка налога будет увеличена.

— Остаточная стоимость основных средств не более 150 млн руб. (критерий применим только для организаций, т. к. ИП эту информацию нигде не указывают).

— Максимальная доля других организаций в уставном капитале не более 25 % (также касается только организаций).

— У организации не должно быть филиалов (ст. 55 ГК РФ), но могут быть обособленные подразделения. Филиал отличается от обособленного подразделения тем, что информация о нём обязательно вносится в ЕГРЮЛ, и филиал может выполнять функции головной компании.

— Есть запрет на применение УСН при выполнении определённых видов деятельности, прописанных в п.3 ст. 346.12 НК РФ. К примеру, это бюджетные и казённые учреждения, различные банки, страховщики, негосударственные пенсионные фонды, производители подакцизных товаров, нотариусы.

— Данный налоговый режим нельзя совмещать с ОСНО.

Важный момент: при переходе с ЕНВД, условие о доходах за 9 месяцев определять не нужно (п. 2, ст. 246.12 НК РФ, письмо Минфина РФ от 05.10.10 № 03-11-11/255). Тот доход, который был за предшествующие 9 месяцев по ЕНВД, не будет учитываться.

Совмещение режимов УСН и ПСН

УСН очень часто совмещают с ПСН, здесь есть определённые особенности совмещения, на которые надо обращать внимание:

— Общий объём выручки не более 60 млн рублей в год.

— Среднесписочная численность сотрудников до 100 человек, при этом предусмотрен раздельный учёт сотрудников на УСН и ПСН (письмо Минфина РФ от 20.09.2018 N 03-11-12/67188).

— Допускается совмещение режимов налогообложения по одному виду деятельности в одном субъекте. Здесь спорная ситуация, т. к. ФНС РФ в письме от 28.03.2013 № ЕД-3-3/1116 не разрешает, а Минфин РФ в письме от 05.04.2013№03-11-10/11254 разрешает. Здесь эксперт советует посмотреть судебную практику вашего региона и по позиции судов понять, за основу будет браться письмо Минфина или ФНС.

— Остаточная стоимость основных средств не более 150 млн рублей. Тоже спорная ситуация, т. к. раздельный учёт допускается согласно письму Минфина от 06.03.2019 № 03-11-11/14646, а совместный учёт – согласно ст. 346.12 НК РФ. Также эксперт советует обращаться к судебной практике вашего региона.

Какой вид УСН выбрать

УСН бывает двух видов: УСН «доходы» и УСН «доходы минус расходы». В первом случае объектом налогообложения являются полученные доходы, во втором – полученные доходы, уменьшенные на расходы.

Выбирая между УСН «доходы» и УСН «доходы минус расходы», нужно проанализировать свою выручку и понять, какую долю в ней занимают расходы. Если ваши расходы занимают долю менее 60% от вашей выручки, то имеет смысл выбрать УСН «доходы» со ставкой налога 6 %. Если же расходы занимают долю более 60% от выручки, то целесообразнее выбрать УСН «доходы минус расходы», где ставка налога 15%. В ст. 324.16 НК РФ представлен список возможных расходов.

Увеличение лимитов для применения УСН

Федеральный закон от 31 июля 2020 г. № 266-ФЗ ввёл возможность увеличить лимиты по сумме дохода и средней численности работников, не превышая которые можно использовать УСН. При этом увеличивается и ставка налога.

| Как есть | Изменения |

Сумма дохода | До 150 млн руб. | До 200 млн руб. |

Средняя численность работников | До 100 человек | До 130 человек |

Ставка УСН «доходы» | 6% | 8% |

Ставка УСН «доходы минус расходы» | 15% | 20% |

Повышенная налоговая ставка будет применяться именно с того квартала, в котором произошло превышение по лимитам, и до конца года. Со следующего года вы вновь будете иметь возможность взять ставку 6% либо 15%.

Как в переходный период учитывать доходы

Интересный вопрос касается работы в переходный период на УСН «доходы минус расходы»: каким образом можно учитывать доходы? Что делать, если была реализация товаров (переход права собственности) до начала 2021 года, когда организация работала на ЕНВД, а оплата поступила после Нового года, когда она уже перешла на УСН?

Тогда эти доходы не включаются в доходы на УСН (письмо ФНС России от 20.11.2020 N СД-4-3/19053@), отвечает Сергей Анисимов. Если были получены авансы на системе ЕНВД до нового года, а отгрузка произошла после нового года уже на системе УСН, то эти доходы также не включаются в доходы по УСН.

Если на ЕНВД была образована кредиторская задолженность, а при переходе на УСН произошло истечение срока исковой давности, то это включается в доходы по УСН (письмо Минфина 21.02.2011 г. № 03-11-06/2/29, письмо ФНС от 14.02.2011 № КЕ4-3/2303).

Как в переходный период учитывать расходы

Если товары были приобретены ещё на ЕНВД, а фактическая реализация товаров произошла уже на УСН, то эти расходы можно включить в расходы (на покупку) по УСН (письмо ФНС России от 20.11.2020 № СД-4-3/19053@), также сообщил эксперт.

Другой вариант: товары были приобретены на ЕНВД, но после перехода на УСН вы понесли определённые затраты на их реализацию (например, расходы на хранение, транспортировку, упаковку и т.д.). В этом случае их также можно включить в расходы (на реализацию) по УСН (письмо ФНС России от 20.11.2020 № СД-4-3/19053@).

Расходы на оплату труда сотрудников, аренду помещения за тот период, который вы были на ЕНВД, после перехода на УСН включить в расходы уже нельзя.

Учёт остаточной стоимости основных средств и НМА в составе расходов

При УСН «доходы минус расходы» необходимо вести учёт остаточной стоимости основных средств и нематериальных активов в составе расходов – тем самым вы можете уменьшить размер уплачиваемого налога (письмо ФНС России от 20.11.2020 № СД-4-3/19053@, п.3, п.3, ст.146.16 НК РФ, пп.4, п.2, ст. 346.17 НК РФ, п.2.1, ст. 346.25 НК РФ).

Остаточная стоимость ОС и НМА = цена приобретения ОС и НМА - сумма начисленной амортизации за период применения ЕНВД (по данным бухгалтерского учёта)

Каким образом производить учёт расходов по остаточной стоимости ранее приобретенных объектов? Остаточная стоимость включается в состав расходов, учитываемых при определении налоговой базы по УСН, равными долями за отчётные периоды (пп. 3, п. 3, ст. 346.16). Когда можно учесть расходы, зависит от срока полезного использования ОС и НМА:

ОС и НМА срок полезного использования до 3 лет | В течение первого календарного года применения УСН |

ОС и НМА срок полезного использования от 3 до 15 лет | В течение первого календарного года применения УСН 50% стоимости; Второго календарного года применения УСН 30% стоимости; Третьего календарного года применения УСН 20% стоимости. |

ОС и НМА срок полезного использования более 15 лет | В течение первых 10 лет применения УСН |

УСН «доходы» и УСН «доходы минус расходы»

УСН «доходы» | |

Преимущества | Недостатки |

Простота учёта – налог платится только с выручки, в книгу учёта вносится только доходы, взносы и пособия | Сумма налога не зависит от расходов, что является невыгодным при больших расходах, можно уйти в минус. На взносы и больничные можно уменьшить только половину исчисленного налога |

Возможно снижение суммы налога на величину уплаченных страховых взносов (п.3.1, ст. 346.21 НК РФ) | |

Фиксированная ставка налога – 6%, законами субъектов РФ налоговая ставка может быть снижена до 1%, а для впервые зарегистрированных ИП до 0% (п. 1, ст. 346.20 НК РФ) | Надо платить налог даже при убытках |

УСН «доходы минус расходы» | |

Преимущества | Недостатки |

Возможно снижение суммы налога на величину расходов, также УСН уменьшает стоимость недвижимого имущества, транспорта и т. д. | Перечень учитываемых расходов ограничен (п.1, ст.346.16 НК РФ) и налоговые органы требуют их обосновывать |

Фиксированная ставка налога 15%, законами субъектов РФ налоговая ставка может быть снижена до 5%, а для впервые зарегистрированных ИП до 0% (п. 2, ст. 346.20 НК РФ) | Надо проверять все документы, иначе вследствие обнаружения ошибок налоговые органы могут отказать в принятии расходов |

Возможно уменьшение доходов на прошлогодние убытки. Убытки переносятся на будущие 10 лет (п.7, ст. 346.18 НК РФ) | Минимальный налог 1% от выручки придётся платить, если обычный налог получается ниже минимума, и его нельзя уменьшить на взносы (абз. 3, п. 6, ст. 346.18 НК РФ) |

Что нужно для перехода с ЕНВД на УСН

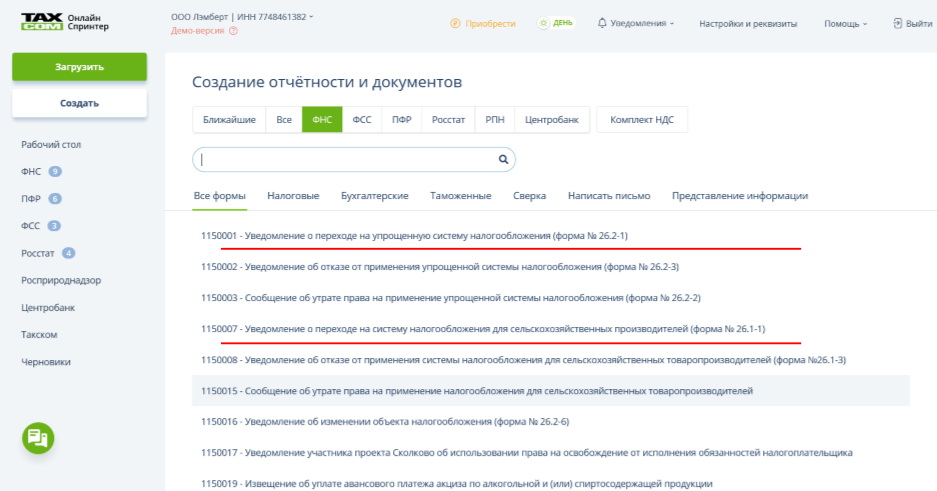

Для перехода на УСН необходимо до 31 декабря 2020 года подать в ФНС заявление о смене налогового режима по форме №26.2-1. Форма этого уведомления утверждена приказом ФНС России от 02.11.2012 № ММВ-7-3/829@ и уже есть в решениях компании Такском для отчётности.

Перейти на УСН можно только с начала нового календарного года, в отличие от ПСН, например.

Если налогоплательщик ранее совмещал ЕНВД и УСН, то ему подавать заявление о переходе на УСН не нужно (письмо ФНС России от 20.11.2020 N СД-4-3/19053@): «...Налогоплательщики, ранее уведомившие налоговый орган о переходе на УСН, признаются налогоплательщиками, применяющими УСН и после 01.01.2021, в том числе по доходам, которые до 2021 года облагались ЕНВД, в этой связи подавать повторное заявление о переходе на УСН не требуется…»

До 31 декабря ещё есть время подумать, какая из систем УСН выгоднее – «доходы» или «доходы минус расходы», подчеркнул эксперт. Если вы сначала выбрали УСН «доходы» и подали соответствующее заявление в ФНС, до 31 декабря вы можете передумать и подать заявление о выборе УСН «доходы минус расходы». Тогда предыдущее заявление будет аннулировано.

и получайте новости первыми!