В каких случаях компания на УСН платит НДС

С 2025 года все организации и индивидуальные предприниматели, работающие на упрощённой системе налогообложения (УСН), становятся плательщиками НДС.

Однако, если годовой доход не превышает 60 млн рублей, то налогоплательщик освобождается от уплаты НДС, за исключением нескольких форматов работы организации.

Для тех, у кого доход выше 60 млн рублей, действуют новые правила – необходимо исчислять и уплачивать НДС, выставлять счета-фактуры и сдавать декларации по НДС.

При этом есть возможность применять пониженные ставки НДС или перейти на НДС 20 %. У каждого из вариантов есть свои преимущества.

Подробнее читайте в нашей статье «Налоговая реформа: УСН и НДС с 2025 г. Как с этим жить?».

По общему правилу, организации и индивидуальные предприниматели на УСН освобождены от уплаты НДС. В соответствии с пунктом 2 ст. 346.11 НК бизнес на УСН не является плательщиком этого налога, но есть ряд исключений. Расскажем про ситуации, в которых «упрощенцу» может потребоваться уплачивать НДС и подавать декларацию.

Когда бизнес на УСН платит НДС

Обязанность уплатить налог появится у компании, которая работает в рамках УСН, если она выставила счёт-фактуру с выделенной суммой НДС (ст. 169 НК).

Налог на добавленную стоимость также обязан уплачивать «упрощенец», если он является налоговым агентом по НДС. Согласно пункту 5 ст. 346.11 НК бизнес на УСН не освобождается от исполнения обязанностей налогового агента. А налоговый агент по НДС должен исчислить и уплатить в бюджет налог (п. 4 ст.173 НК).

В ст. 161 НК приведён ряд случаев, когда компания считается налоговым агентом по НДС. Таким образом, фирме на УСН может потребоваться уплатить НДС, если она:

- покупает или продаёт на основе посреднического договора товары/услуги от иностранных компаний, которые не зарегистрированы в налоговых инспекциях на территории РФ;

- покупает или оформляет по договору аренды государственное имущество, которое не закреплено за учреждениями и предприятиями госсектора;

- продаёт конфискованное или реализуемое по решению суда имущество, а также ценности, которое перешли к государству на правах наследования;

- другие случаи, которые содержит статья 161 НК.

Уплатить НДС понадобится организациям или ИП, которые ввозят товары на таможенную территорию РФ (п. 2 ст. 346.11 НК).

Кроме того, «упрощенцу» также приходится платить НДС, если он ведёт общие дела в инвестиционном или простом товариществе, является доверительным управляющим или концессионером (п. 2 ст. 346.11 НК, ст. 174.1 НК).

Разберём детально несколько случаев.

Компания на УСН выставила счёт-фактуру с выделенным НДС

В соответствии с законом только компании и ИП, работающие с НДС, обязаны оформлять счета-фактуры (п. 3 ст. 169 НК). Бизнес, который уплачивает упрощённый налог, не относится к этой категории и поэтому может решать, оформлять или не оформлять счета-фактуры по своему усмотрению.

Если по просьбе покупателя «упрощенец» выставил счёт-фактуру и выделил в документе сумму НДС, то эту сумму необходимо уплатить в бюджет (п. 5 ст. 173 НК). Это подтверждает Минфин в письме от 10.12.2021 № 3-07-11/100707. Налогоплательщик уплачивает НДС в составе единого налогового платежа (ЕНП). Кроме того компании на УСН придётся отчитаться по сумме налога — сдать в налоговую декларацию по НДС.

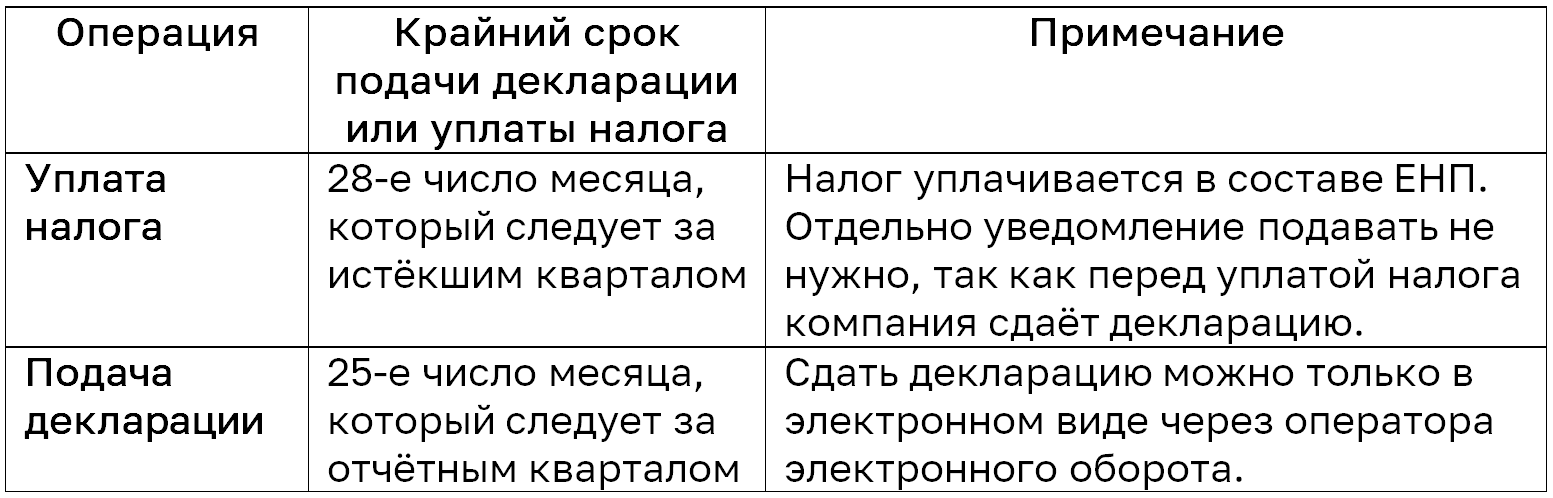

Приведём сроки уплаты налога и подачи декларации в таблице:

Если компания на УСН указала в договоре стоимость реализуемых товаров с учётом НДС и выделила сумму налога в платёжном поручении, то это не будет являться основанием для возникновения обязанности по уплате НДС. Для этого в комплекте документов обязательно должен присутствовать счёт-фактура, в котором выделен НДС. Это подтверждает Минфин в своём письме от 28.06.2018 № 03-07-11/42820 и налоговая служба в письме от 26.05.2023 № СД-4-3/6648.

При уплате НДС организация или ИП на УСН не приобретают статус налогоплательщика по НДС, а, значит, не могут претендовать на налоговые вычеты по НДС.

Плательщик УСН купил услугу у иностранной компании

В соответствии со статьей 161 НК, существует несколько случаев, когда организация может стать налоговым агентом по НДС. Один из таких случаев — когда иностранная компания оказывает юридические услуги российской организации, которая применяет упрощенную систему налогообложения. В этом случае российская организация исчисляет и уплачивает НДС в качестве налогового агента.

Российская компания станет налоговым агентом по отношению к иностранной при одновременном выполнении таких условий (п. 1, п. 2 ст. 161 НК):

- Зарубежная компания не стоит на учёте в ФНС на территории РФ.

- Местом реализации товаров (работ, услуг), которые приобретает налоговый агент у иностранного продавца, признаётся территория РФ.

Важно отметить, что если местом реализации не признаётся территория РФ, объекта налогообложения по НДС не возникает.

Налоговый агент обязан удерживать НДС из суммы, которую он выплачивает своему контрагенту-иностранцу, и перечислять налог в бюджет. Для исчисления НДС используются расчётные ставки 20/120 или 10/110. Если в договоре указана сумма без НДС, то для начисления налога необходимо применить ставку 20 % или 10 %.

Плательщик УСН должен сформировать и зарегистрировать счёт-фактуру в книге продаж в течение пяти календарных дней после оплаты. Регистрация должна быть выполнена в книге продаж за квартал, в котором определена база для расчёта НДС.

Российская компания может оплачивать услуги, приобретённые у иностранной компании, в иностранной валюте, а не в рублях. В этом случае необходимо пересчитать налоговую базу из валюты в рубли по курсу ЦБ на день фактического перечисления денег иностранной компании.

До 2023 года налоговый агент должен был перечислить в бюджет НДС одновременно с оплатой контрагенту. Таким образом, в банк нужно было передать два платёжных поручения.

Порядок уплаты агентского НДС претерпел глобальные изменения с введением единого налогового платежа (ЕНП). С 1 января 2023 года действуют новые правила: агенты платят HДC в том же порядке, что и обычные плательщики этого налога — посредством единого налогового платежа.

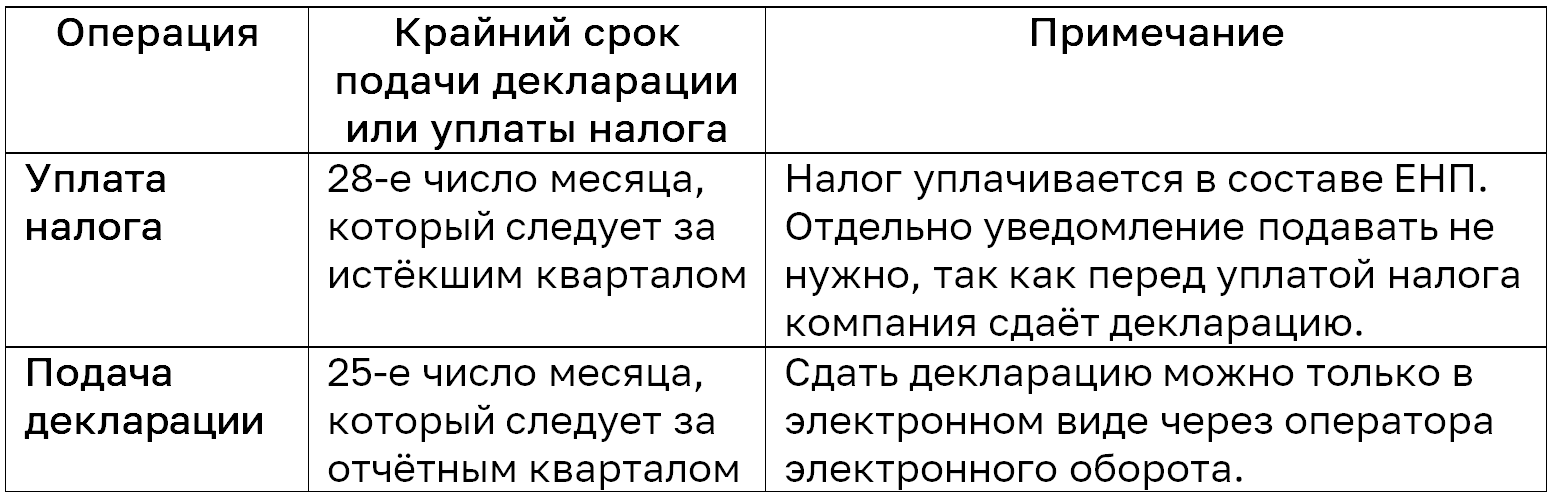

Сроки подачи декларации и уплаты НДС привели в таблице:

Компания арендовала госимущество

Если компания арендует государственное имущество, она также становится налоговым агентом по НДС. К исключениям относятся операции с имуществом, которое принадлежит ГУП, МУП и учреждениям — они самостоятельно исчисляют и уплачивают налог. В остальных случаях «упрощенец» должен учесть налог и перечислить его в бюджет.

Расчёт суммы налога при аренде государственного имущества зависит от того, как цена указана в договоре — с учётом НДС или без учёта НДС.

- Если цена в договоре прописана без учёта НДС, то налог рассчитывается так (п. 3, п. 4 ст. 164 НК):

НДС с суммы арендной платы = сумма арендной платы x 20%

В таком случае оплата за аренду имущества перечисляется в полной сумме, а налог компания оплачивает «за свой счёт».

- Если в договоре выделена сумма НДС, то налог рассчитывается таким образом:

НДС с суммы арендной платы = сумма арендной платы x 20/120

Арендатор перечисляет оплату за аренду имущества за вычетом НДС. Тогда налог уплачивается за счёт средств арендодателя.

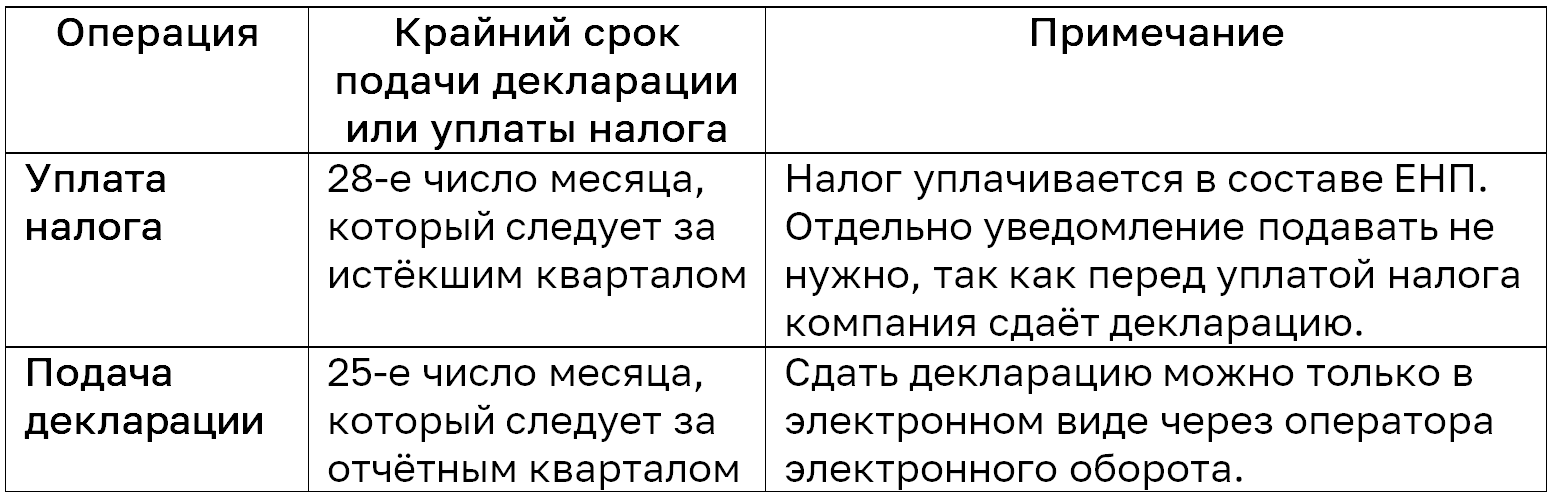

Компания на УСН формирует счёт-фактуру в одном экземпляре и регистрирует документ в книге продаж. Кроме того арендатор сдаёт декларацию в ИФНС и платит НДС в бюджет. Необходимо придерживаться сроков, указанных в таблице:

Компания купила госимущество

При покупке государственного имущества компания также становится налоговым агентом и удерживает налог с дохода, полученного продавцом.

Налоговая база при покупке государственного имущества определяется как полная цена реализации указанного имущества с учётом НДС.

Налоговый агент обязан рассчитать сумму налога по ставке 20/120 или 10/110, удержать её из выплачиваемых доходов и перечислить удержанную сумму налога в бюджет (п. 3 ст. 161 НК).

Если госимущество реализуется по рыночной стоимости, которую устанавливает независимый оценщик, то при определении налоговой базы по НДС нужно считать, что эта стоимость включает в себя НДС. Если при этом в договоре явно не указано, что цена имущества не включает в себя НДС.

Поэтому покупатель – налоговый агент – рассчитывает сумму НДС на основе рыночной цены, которая указана в договоре, без увеличения её на сумму налога (письмо Минфина от 01.06.2012 № 03-07-14/57).

Если в договоре стоимость имущества установлена без учёта НДС, налоговому агенту-покупателю нужно при определении налоговой базы увеличить стоимость имущества на соответствующую сумму НДС (письмо Минфина от 19.04.2019 № 03-07-11/28261).

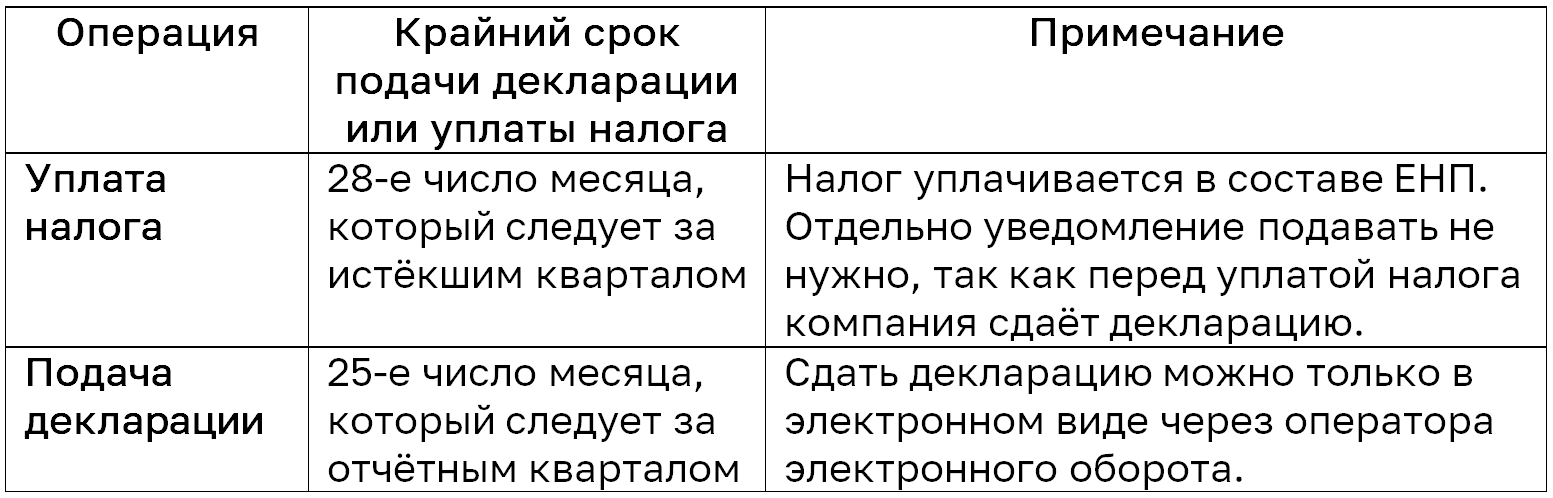

Если компания выступает в роли налогового агента, она должна самостоятельно выставить счёт-фактуру самой себе от имени продавца и зафиксировать такой документ в книге продаж. Кроме того покупатель должен сдать декларацию по НДС и уплатить налог в бюджет в следующие сроки:

Компания импортирует товары

При ввозе на территорию РФ зарубежной продукции, компания на УСН, выступающая в роли импортёра, также должна платить НДС (п. 2 ст. 346.11 НК).

Порядок уплаты налога зависит от страны-экспортёра:

- Если товары поступают из стран Евразийского экономического союза (Казахстан, Белоруссия, Киргизия, Армения), то НДС должен быть уплачен в налоговую инспекцию по месту регистрации ИП или по месту нахождения юрлица не позднее 20 числа месяца, следующего за месяцем принятия на учёт импортированных товаров.

- Для товаров из других стран НДС уплачивается таможенному органу, а затем подается таможенная декларация. Если компания заявила в таможенной декларации процедуру выпуска для внутреннего потребления, то без уплаты НДС таможенники товар не выпустят (п. 1, п. 9 ст. 136, п. 1, п. 10 ст. 198 ТК ЕАЭС, подп. 1 п. 1 ст. 151 НК).

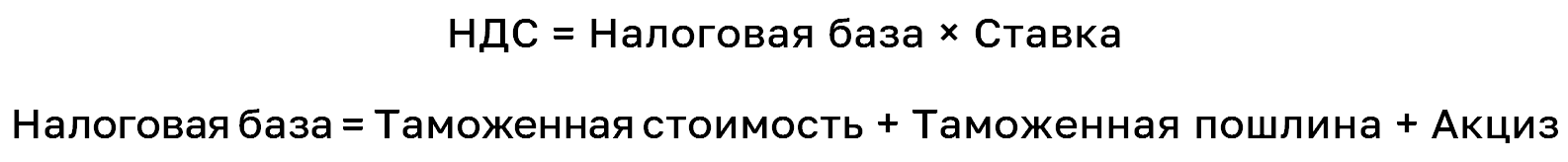

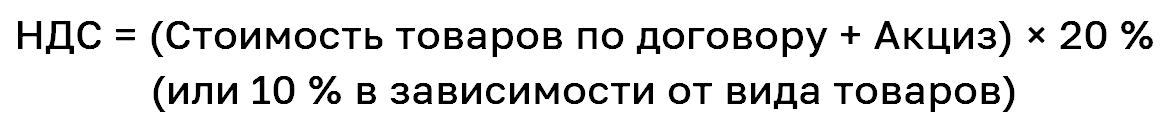

Исключение составляют товары, перечисленные в ст. 150 НК, они освобождены от уплаты НДС. Например, некоторые лекарственные средства или технологическое оборудование, аналоги которого не производятся в РФ. Сумма НДС при импорте товаров рассчитывается следующим образом:

Расчёт НДС для товаров, ввозимых из стран ЕАЭС, осуществляется следующим образом:

Все суммы рассчитываются в рублях и округляются до второго знака после запятой при наличии дробных значений.

Если компания применяет УСН «Доходы минус расходы», то можно учесть «ввозной» НДС в расходах.

Вычет по «ввозному» НДС при УСН компания заявить не может, так как плательщиком НДС не является и не использует приобретённые товары в облагаемой НДС деятельности (п. 1, п. 2 ст. 171, п. 2, п. 3 ст. 346.11 НК).

Налоговый период по ввозному НДС — месяц. Поэтому декларацию по НДС (импорт из стран ЕАЭС) нужно сдать до 20-го числа следующего месяца, за месяцем в котором проводились импортные операции. Отчитаться можно на бумаге — при личном визите или по почте, в электронном виде — по ТКС.

Практичные сервисы онлайн-отчётности «Такском» подходят компаниям любого размера и отрасли. На выбор мы предлагаем три решения:

и получайте новости первыми!