Нулевая отчётность в налоговую

для ИП и ООО от 81 р в месяц в Самаре

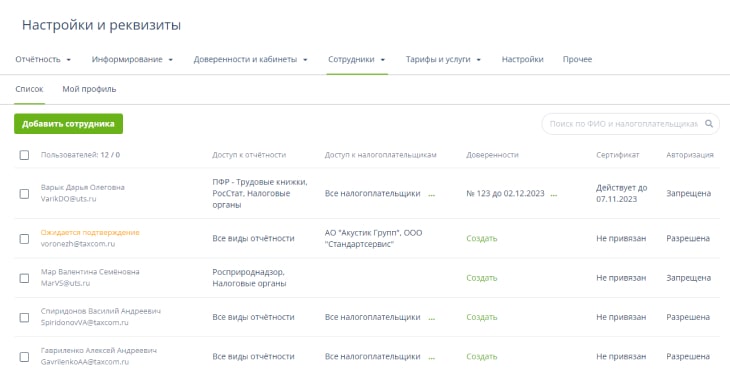

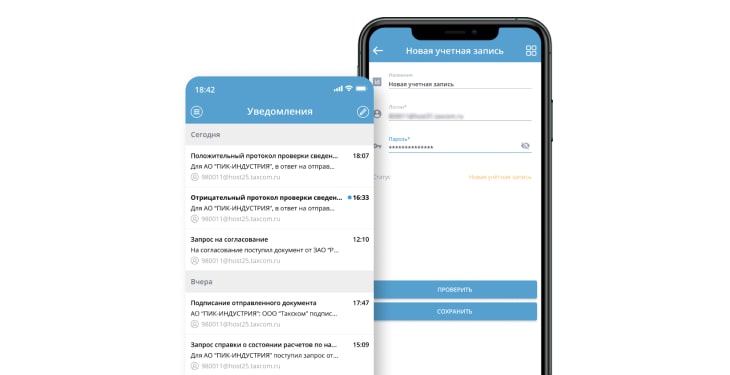

Удобный интерфейс и техническая поддержка 24/7

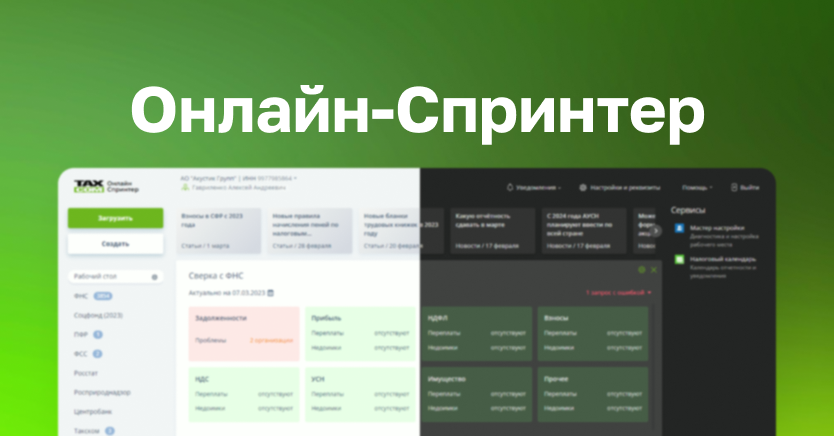

Онлайн-Спринтер

Заказать сервис для онлайн-сдачи нулевой отчётности в госорганы

Специальные предложения

В тарифы входит

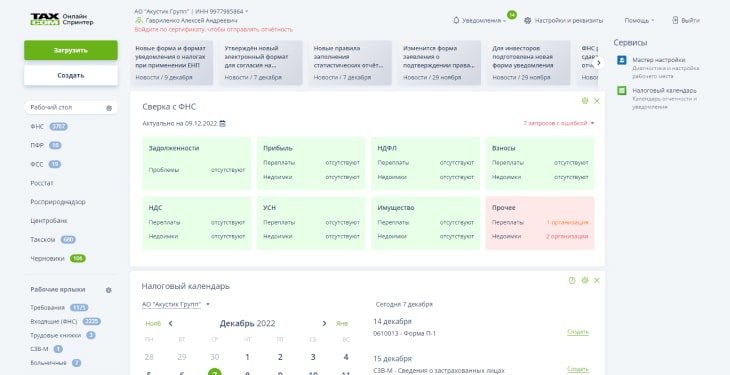

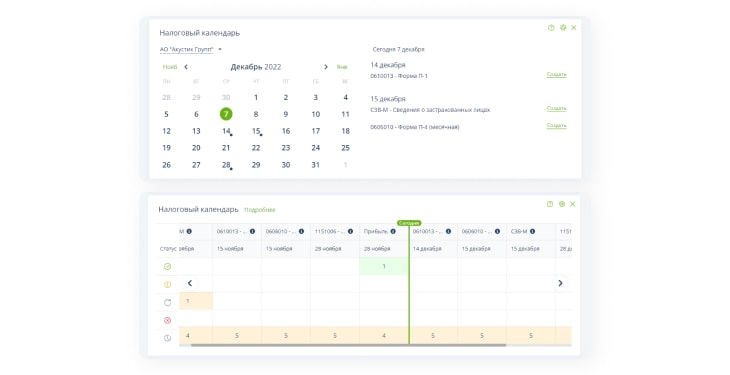

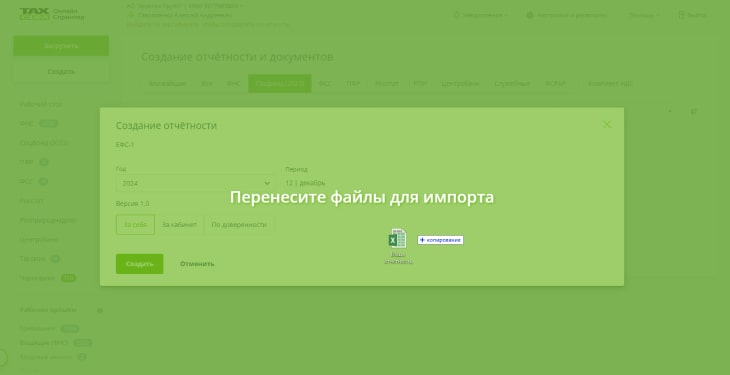

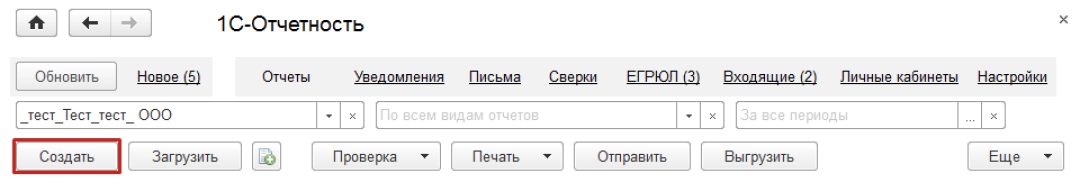

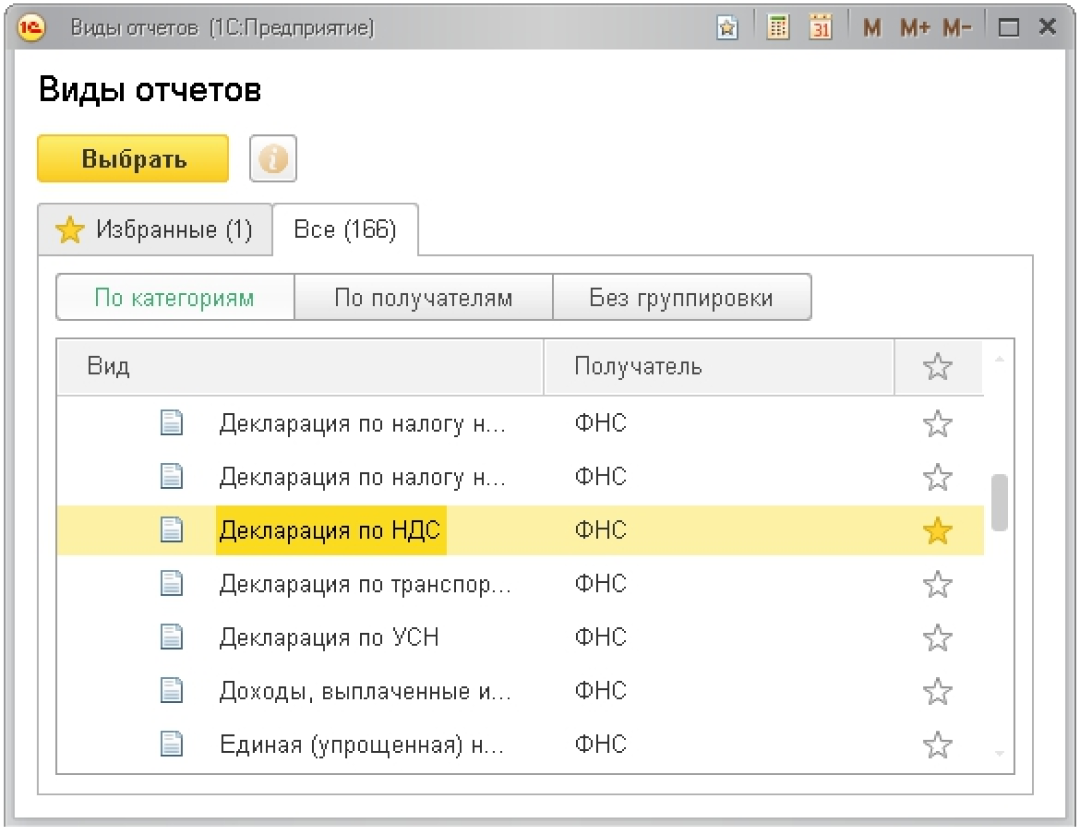

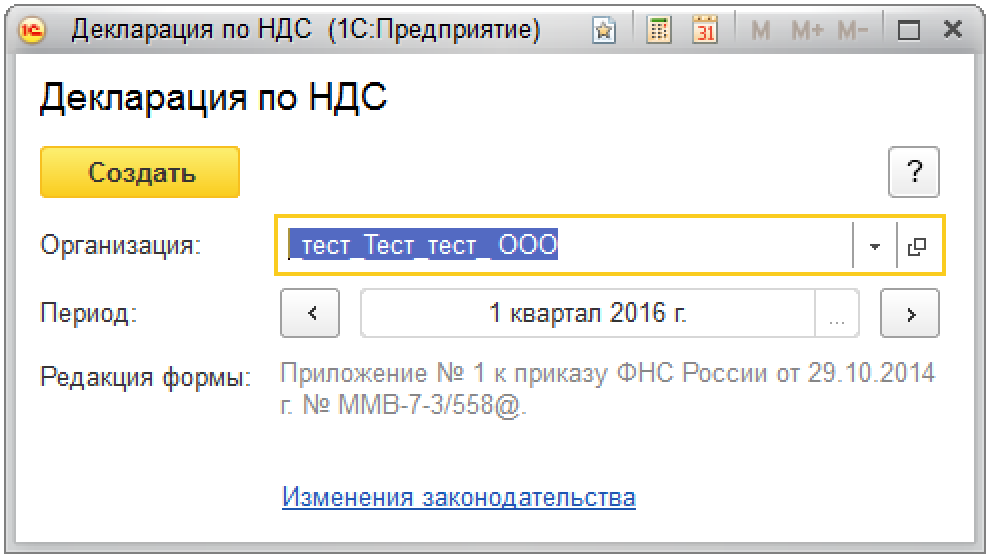

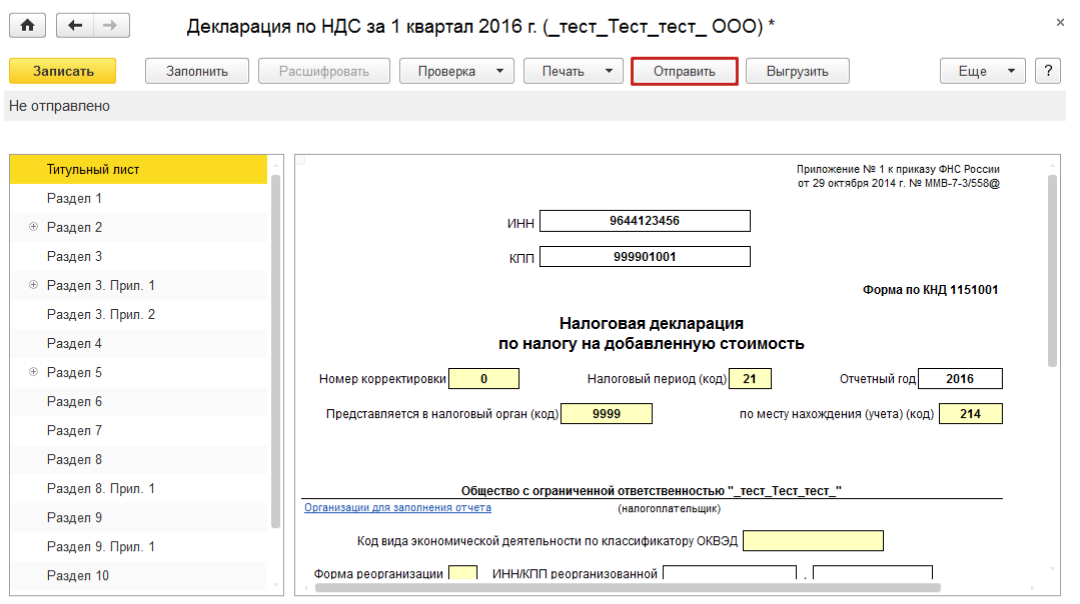

Войдите в сервис без регистрации в режиме «Попробовать демо»

Оцените возможности сервиса в заполненном профиле с тестовыми примерами отчётности

Безлимитная отчётность во все подразделения госорганов

Сервисы электронной отчётности под другие форматы бизнеса

Нам доверяют более 800 000 организаций

К сведению

Сдачу отчётности в контролирующие госорганы от организаций и ИП регламентирует Постановление Правления Пенсионного фонда Российской Федерации от 31.10.2022 № 245п. Современные предприниматели обязаны использовать сейчас формат ЕФС-1. Этот бланк объединяет сразу два варианта отчётов: для персонифицированного (персонального) отчёта и отчёт о страховых выплатах на социальное страхование (бывшая отчётность 4-ФСС).

Обновленная отчётность с 2023 г. включает в себя сразу всю информацию из предыдущих форм СЗВ-М, 4-ФСС, СЗВ-СТАЖ и СЗВ-ТД. По действующим правилам документацию требуется отправлять в СФР. Необходимость сдавать в госорганы нулевую отчётность зависит от текущей ситуации и наличия изменений за отчётный срок. Например, если показатели отчёта (той или иной его части) непосредственно влияют на размер подлежащих к уплате страховых взносов, то нулевой ЕФС-1 необходимо предоставить к сдаче.

Существуют налоги, обязательные для компаний, находящихся на общем режиме налогообложения. Это налог на добавленную стоимость и налог на прибыль. Даже если фирма не ведёт никакой бизнес-активности, то по вышеназванным двум налогам обязательна подача нулевой декларации. Она состоит из титульного листа и остальных разделов, где ставят прочерки.

Иные налоги обязательны к уплате, если у ОО или ИП есть какое-то имущество, например, транспорт, недвижимость, земля, вода.

Вместо заполнения нескольких нулевых отчётов в налоговую инспекцию можно отправить единую упрощённую декларацию по форме КНД 1151085. Отправлять в ФНС отчётность по этой форме можно, если у организации или ИП в отчётном периоде не было движения средств на расчётных счетах или на кассе, нет налогооблагаемых объектов.

К нулевой отчётности относят декларации с отсутствием налоговой базы и отчётность, когда нет показанных к выплатам налогов. Но ИП, работающим на УСН, необходимо представлять в положенный срок подобную отчётность — за несоблюдение установленных сроков предпринимателям грозят штрафы. Наиболее часто нулевую отчётность представляют ИП, зарегистрированные в конце отчётного года и не начавшие еще свою деятельность, но уже признанные налогоплательщиками.

Но даже когда бизнес находится «на паузе», предпринимательская деятельность не ведется, это не освобождает плательщика от сдачи отчётности. В этом случае ИП представляют нулевую отчётность или нулевую КУДиР.

Нулевая отчётность для ИП на УСН подается ежегодно, для оформления подобной декларации должны быть выполнены такие условия, как:

- отсутствие за отчётное время движения финансовых средств;

- отсутствие объектов, относящихся к предметам налогообложения, требуемым для учёта в декларациях.

Если в отчёте отсутствует налог, необходимый для выплат, но имеются расходы (для категории «Доход минус расход») либо к доходам используется ставка под 0 %, то такая отчётность не относятся к нулевой. Не будут считаться нулевыми и декларации у ИП, ведущих социальную деятельность и включенных в программу по налоговым каникулам. Хотя они не выплачивают первые 60 дней УСН, декларация не может считаться нулевой, так как там присутствует налогооблагаемая база.

- Формы КНД: 0710099, 0710096;

- Налоговая декларация КНД 1152017; КНД 1151001; КНД 1151059; КНД 1151006;

- Расчет по страховым взносам (КНД 1151111);

- Налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) (КНД 1151020);

- Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) (КНД 1151100);

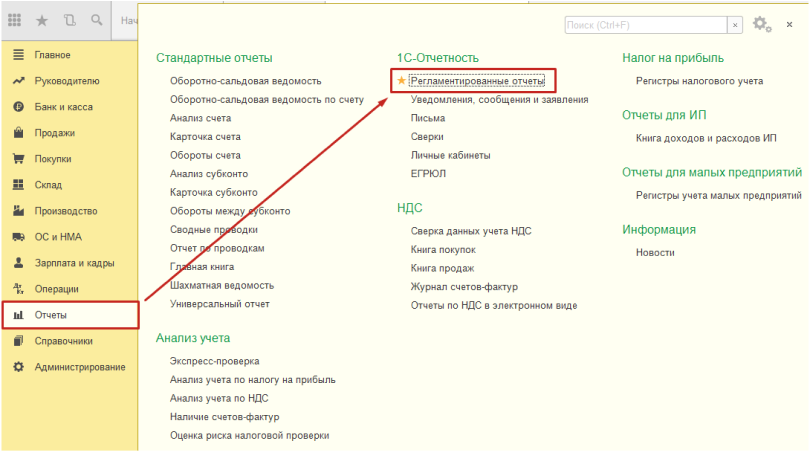

- Представления в налоговые органы.

С 2023 г. действует унифицированная (единая) форма сдачи отчётности в Социальный фонд России (СФР, объединённый ПФР и ФСС). Это формат ЕФС-1, который включает аналоги ранее оформляемых отчётов в Соцстрах и ПФР.

В СФР: ЕФС-1 (единая отчётность) заменяет четыре привычных документов — 4-ФСС (выплаты по травматизму), СЗВ-СТАЖ (стаж для страхования), СЗВ-ТД (трудовая деятельность) и ДСВ-3 (дополнительные перечисления на накопительную пенсионную часть).

В ИФНС: НДФЛ; декларация по НДС; страховые выплаты, авансы по УСН (уведомления об исчисленных налогах); персонифицированные данные о физлицах (аналог СЗВ-М); декларация по ЕСХН.

Обе формы не бывают нулевыми. Их просто не отправляют в налоговую, если организацией или ИП в подотчётный промежуток времени не платились доходы физическим лицам.

Все ИП, работающие на УСН, обязаны представлять декларации. Даже при отсутствии доходов (расходов) за отчетный период, нулевая отчётность также подлежит к сдаче. Это необходимо для налоговиков, которые проводят сверку данных в декларации по движению средств по банковскому счету.

За несдачу нулевой отчётности по страховым взносам предусмотрен штраф в размере 1000 руб. Штрафным санкциям могут подвергаться и сотрудники компаний. Согласно КоАП РФ (ст. 15.33 п. 2) штраф составит 300-500 руб.

За несдачу нулевой отчётности по налогу на прибыль предусмотрен штраф в размере 200 руб. Регламентирует это НК РФ (ст. 119, 126) и Письмо ФНС за № СА-4-7/16692.

Нулевая декларация – это декларация, в которой отсутствует налогооблагаемая база и налоговые обязательства.

Нулевой отчёт подается компанией или индивидуальным предпринимателем, который не ведёт бизнес и не имеет доходов и расходов. Это происходит, например, если компания зарегистрировалась в конце года, но ещё не начала работу, или, если индивидуальный предприниматель больше не ведёт деятельность, но не снялся с учёта.

Совершая действия по отправке заявки в ООО «Такском», я даю свое согласие на получение от ООО «Такском» информационных и рекламных сообщений на указанный выше мой абонентский номер и/или адрес моей электронной почты, а также выражаю свое согласие с обработкой моих персональных данных (ФИО, абонентский номер, адрес электронной почты) ООО «Такском» включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение) извлечение, использование, обезличивание, блокирование, удаление, уничтожение в целях оказания мне консультации по выбору тарифа и информировании меня об услугах и продуктах ООО «Такском». Я извещен о возможности отзыва мной настоящего согласия путем обращения в ООО «Такском» и подачи заявления об отзыве согласия по утвержденной форме. Настоящее согласие действует с момента отправки мной заявления в ООО «Такском» до момента подачи мной заявления об отзыве этого согласия.

Наш офис

Офис Такском

Схема проезда

График работы

пн–пт.: 9:30–18:00

Телефон: 8 846 212-56-04

E-mail: Samara@taxcom.ru

и получайте новости первыми!