Нулевая отчётность в налоговую

для ИП и ООО от 81 р в месяц в Воронеже

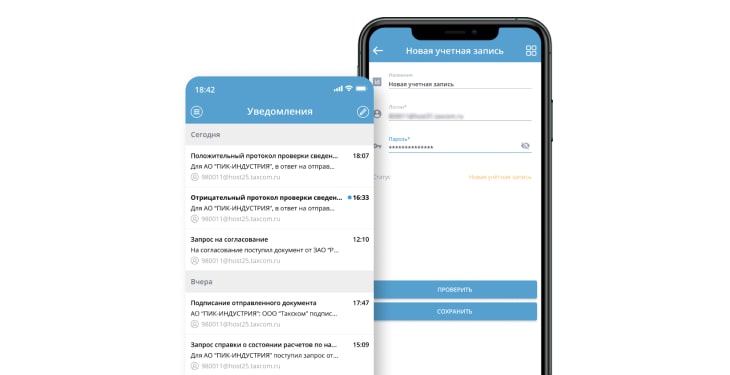

Удобный интерфейс и техническая поддержка 24/7

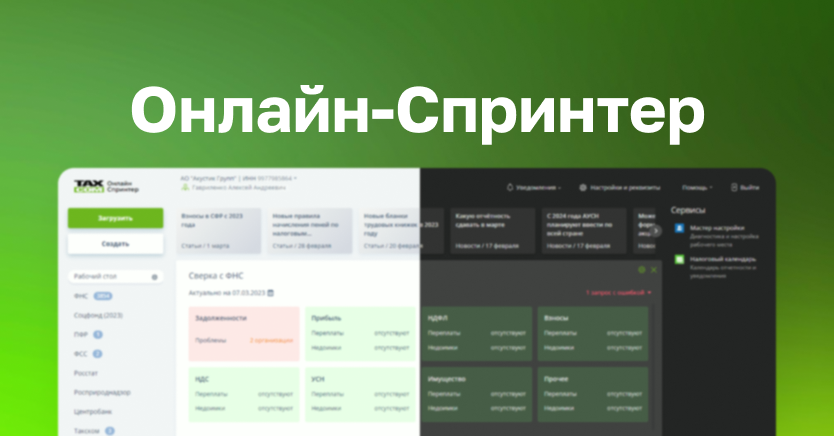

Онлайн-Спринтер

Заказать сервис для онлайн-сдачи нулевой отчётности в госорганы

Специальные предложения

В тарифы входит

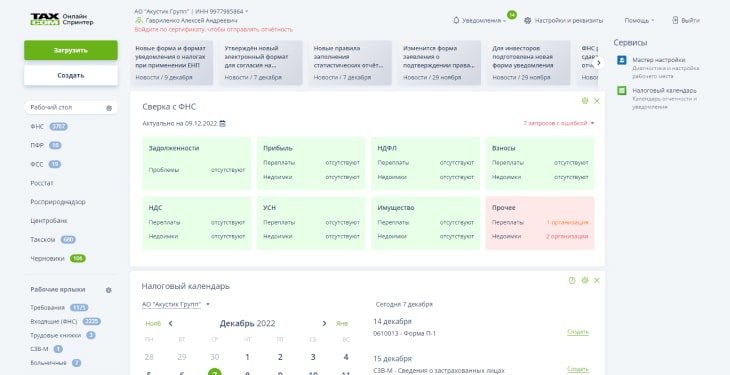

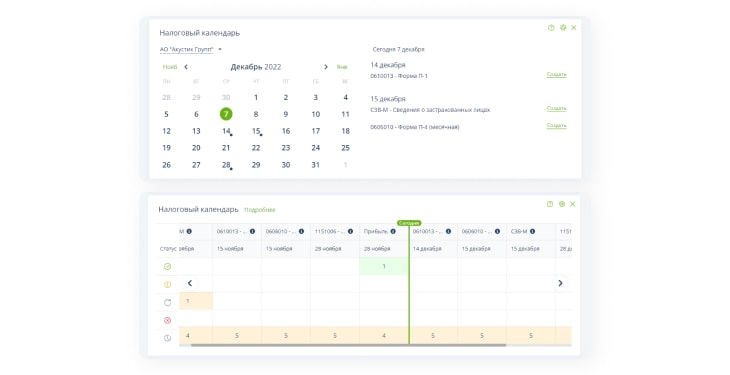

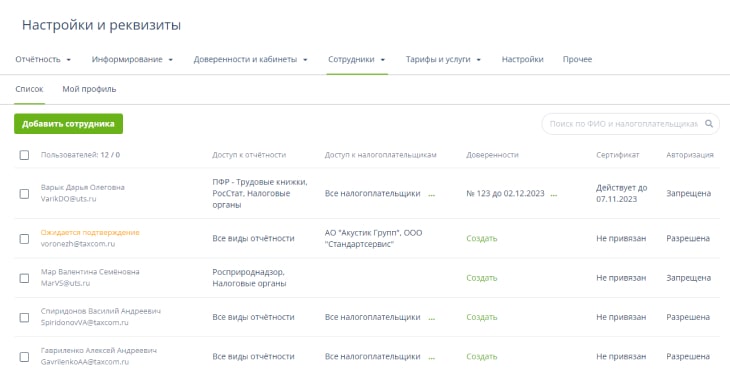

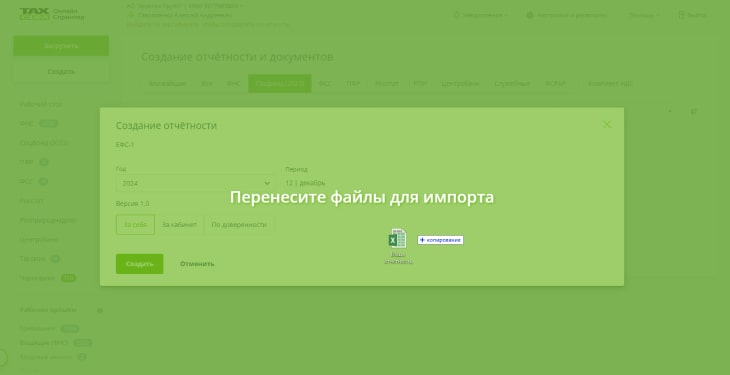

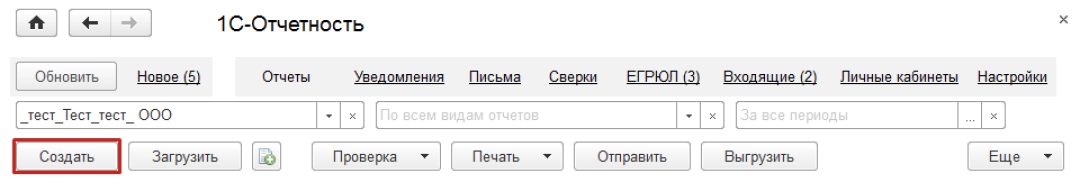

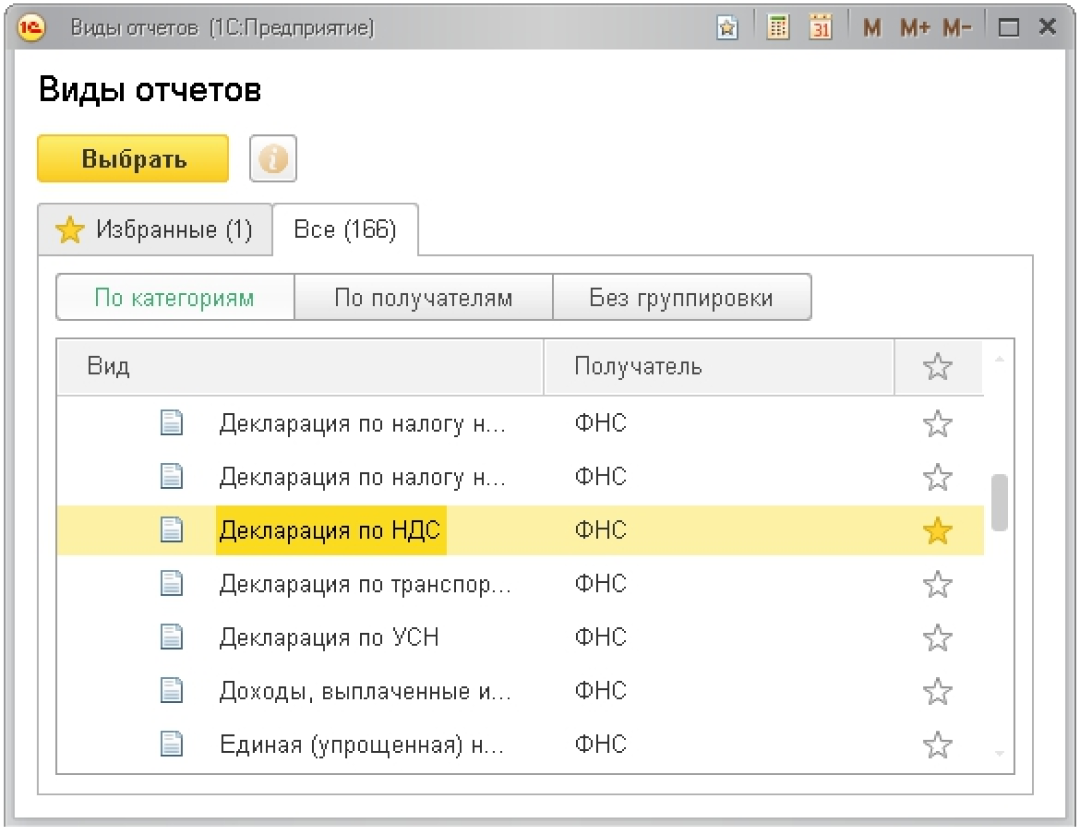

Войдите в сервис без регистрации в режиме «Попробовать демо»

Оцените возможности сервиса в заполненном профиле с тестовыми примерами отчётности

Безлимитная отчётность во все подразделения госорганов

Сервисы электронной отчётности под другие форматы бизнеса

Нам доверяют более 800 000 организаций

К сведению

Сдачу отчётности в контролирующие госорганы от организаций и ИП регламентирует Постановление Правления Пенсионного фонда Российской Федерации от 31.10.2022 № 245п. Современные предприниматели обязаны использовать сейчас формат ЕФС-1. Этот бланк объединяет сразу два варианта отчётов: для персонифицированного (персонального) отчёта и отчёт о страховых выплатах на социальное страхование (бывшая отчётность 4-ФСС).

Обновленная отчётность с 2023 г. включает в себя сразу всю информацию из предыдущих форм СЗВ-М, 4-ФСС, СЗВ-СТАЖ и СЗВ-ТД. По действующим правилам документацию требуется отправлять в СФР. Необходимость сдавать в госорганы нулевую отчётность зависит от текущей ситуации и наличия изменений за отчётный срок. Например, если показатели отчёта (той или иной его части) непосредственно влияют на размер подлежащих к уплате страховых взносов, то нулевой ЕФС-1 необходимо предоставить к сдаче.

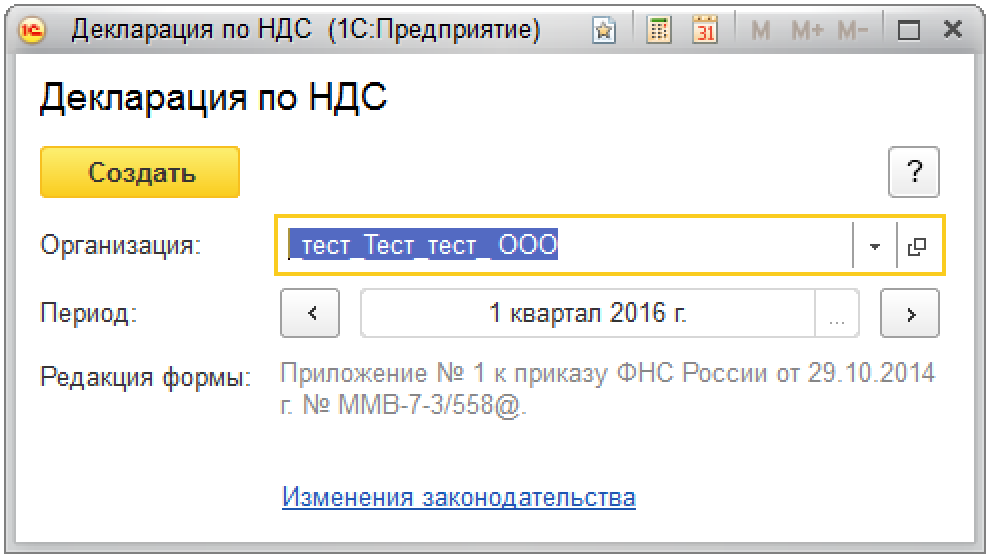

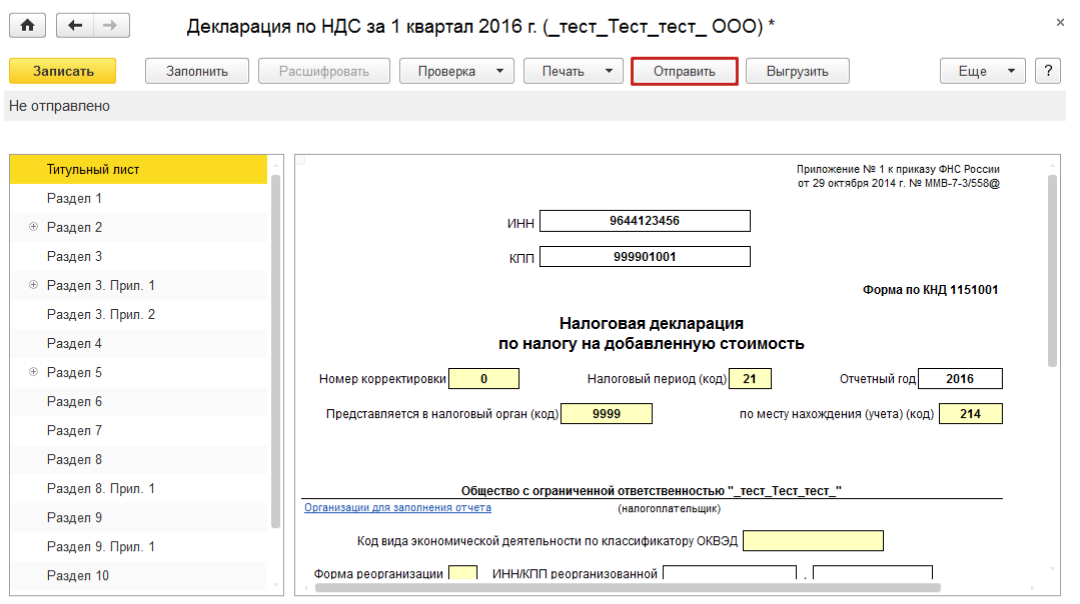

Существуют налоги, обязательные для компаний, находящихся на общем режиме налогообложения. Это налог на добавленную стоимость и налог на прибыль. Даже если фирма не ведёт никакой бизнес-активности, то по вышеназванным двум налогам обязательна подача нулевой декларации. Она состоит из титульного листа и остальных разделов, где ставят прочерки.

Иные налоги обязательны к уплате, если у ОО или ИП есть какое-то имущество, например, транспорт, недвижимость, земля, вода.

Вместо заполнения нескольких нулевых отчётов в налоговую инспекцию можно отправить единую упрощённую декларацию по форме КНД 1151085. Отправлять в ФНС отчётность по этой форме можно, если у организации или ИП в отчётном периоде не было движения средств на расчётных счетах или на кассе, нет налогооблагаемых объектов.

К нулевой отчётности относят декларации с отсутствием налоговой базы и отчётность, когда нет показанных к выплатам налогов. Но ИП, работающим на УСН, необходимо представлять в положенный срок подобную отчётность — за несоблюдение установленных сроков предпринимателям грозят штрафы. Наиболее часто нулевую отчётность представляют ИП, зарегистрированные в конце отчётного года и не начавшие еще свою деятельность, но уже признанные налогоплательщиками.

Но даже когда бизнес находится «на паузе», предпринимательская деятельность не ведется, это не освобождает плательщика от сдачи отчётности. В этом случае ИП представляют нулевую отчётность или нулевую КУДиР.

Нулевая отчётность для ИП на УСН подается ежегодно, для оформления подобной декларации должны быть выполнены такие условия, как:

- отсутствие за отчётное время движения финансовых средств;

- отсутствие объектов, относящихся к предметам налогообложения, требуемым для учёта в декларациях.

Если в отчёте отсутствует налог, необходимый для выплат, но имеются расходы (для категории «Доход минус расход») либо к доходам используется ставка под 0 %, то такая отчётность не относятся к нулевой. Не будут считаться нулевыми и декларации у ИП, ведущих социальную деятельность и включенных в программу по налоговым каникулам. Хотя они не выплачивают первые 60 дней УСН, декларация не может считаться нулевой, так как там присутствует налогооблагаемая база.

- Формы КНД: 0710099, 0710096;

- Налоговая декларация КНД 1152017; КНД 1151001; КНД 1151059; КНД 1151006;

- Расчет по страховым взносам (КНД 1151111);

- Налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) (КНД 1151020);

- Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) (КНД 1151100);

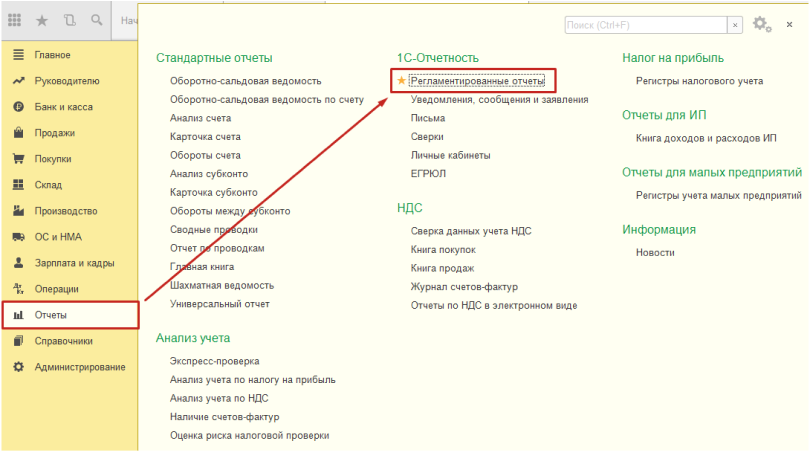

- Представления в налоговые органы.

С 2023 г. действует унифицированная (единая) форма сдачи отчётности в Социальный фонд России (СФР, объединённый ПФР и ФСС). Это формат ЕФС-1, который включает аналоги ранее оформляемых отчётов в Соцстрах и ПФР.

В СФР: ЕФС-1 (единая отчётность) заменяет четыре привычных документов — 4-ФСС (выплаты по травматизму), СЗВ-СТАЖ (стаж для страхования), СЗВ-ТД (трудовая деятельность) и ДСВ-3 (дополнительные перечисления на накопительную пенсионную часть).

В ИФНС: НДФЛ; декларация по НДС; страховые выплаты, авансы по УСН (уведомления об исчисленных налогах); персонифицированные данные о физлицах (аналог СЗВ-М); декларация по ЕСХН.

Обе формы не бывают нулевыми. Их просто не отправляют в налоговую, если организацией или ИП в подотчётный промежуток времени не платились доходы физическим лицам.

Все ИП, работающие на УСН, обязаны представлять декларации. Даже при отсутствии доходов (расходов) за отчетный период, нулевая отчётность также подлежит к сдаче. Это необходимо для налоговиков, которые проводят сверку данных в декларации по движению средств по банковскому счету.

За несдачу нулевой отчётности по страховым взносам предусмотрен штраф в размере 1000 руб. Штрафным санкциям могут подвергаться и сотрудники компаний. Согласно КоАП РФ (ст. 15.33 п. 2) штраф составит 300-500 руб.

За несдачу нулевой отчётности по налогу на прибыль предусмотрен штраф в размере 200 руб. Регламентирует это НК РФ (ст. 119, 126) и Письмо ФНС за № СА-4-7/16692.

Нулевая декларация – это декларация, в которой отсутствует налогооблагаемая база и налоговые обязательства.

Нулевой отчёт подается компанией или индивидуальным предпринимателем, который не ведёт бизнес и не имеет доходов и расходов. Это происходит, например, если компания зарегистрировалась в конце года, но ещё не начала работу, или, если индивидуальный предприниматель больше не ведёт деятельность, но не снялся с учёта.

Совершая действия по отправке заявки в ООО «Такском», я даю свое согласие на получение от ООО «Такском» информационных и рекламных сообщений на указанный выше мой абонентский номер и/или адрес моей электронной почты, а также выражаю свое согласие с обработкой моих персональных данных (ФИО, абонентский номер, адрес электронной почты) ООО «Такском» включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение) извлечение, использование, обезличивание, блокирование, удаление, уничтожение в целях оказания мне консультации по выбору тарифа и информировании меня об услугах и продуктах ООО «Такском». Я извещен о возможности отзыва мной настоящего согласия путем обращения в ООО «Такском» и подачи заявления об отзыве согласия по утвержденной форме. Настоящее согласие действует с момента отправки мной заявления в ООО «Такском» до момента подачи мной заявления об отзыве этого согласия.

Наш офис

Такском

Схема проезда

Почтовый адрес

394018, г. Воронеж, ул. Куцыгина, д. 17, этаж 6, офис 603

График работы

пн-пт: 09:00-18:00

Телефон: +7 (4732) 11 55 40

E-mail: voronezh@taxcom.ru

и получайте новости первыми!